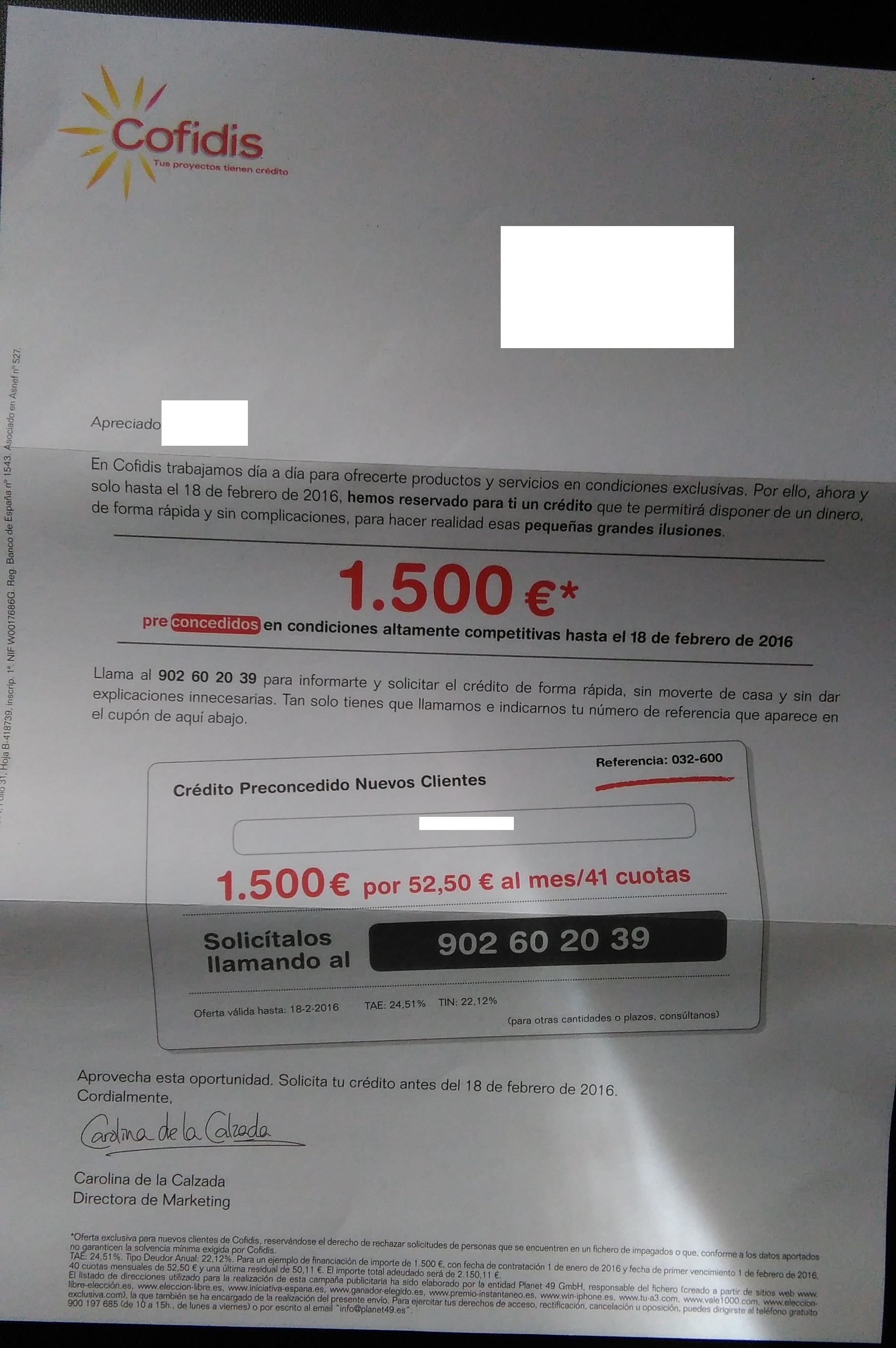

Nos ha llegado una oferta de crédito rápido y hemos considerado que analizarla para que el usuario adquiera el conocimiento y pueda decidir por si mismo si le interesa o no solicitar uno de estos créditos aplicando el análisis aquí realizado a cualquier otro crédito que encuentre y se plantee solicitar iba a ser un buen ejercicio.

Como ya comentamos, nuestro primer consejo es que lo pidas solo como último recurso y por necesidad dados sus elevados intereses.

En este caso, el crédito es de la empresa Cofidis, pero no por ello es mejor ni peor, es un producto en el mercado que recomendamos usar solo si tienes falta de liquidez a final de mes o cualquier desajuste económico puntual, nunca para caprichos o como parte de tu estilo de vida. Como todo producto financiero tiene su mercado y bien usado (solo en los casos indicados) puede ser beneficioso, pero mal usado es perjudicial porque engrosa nuestra deuda muy fácilmente.